Conadecus, junto a la Asociación para la Promoción para el Bienestar (APROB), publica un nuevo boletín de precios, correspondiente al mes de octubre del 2024.

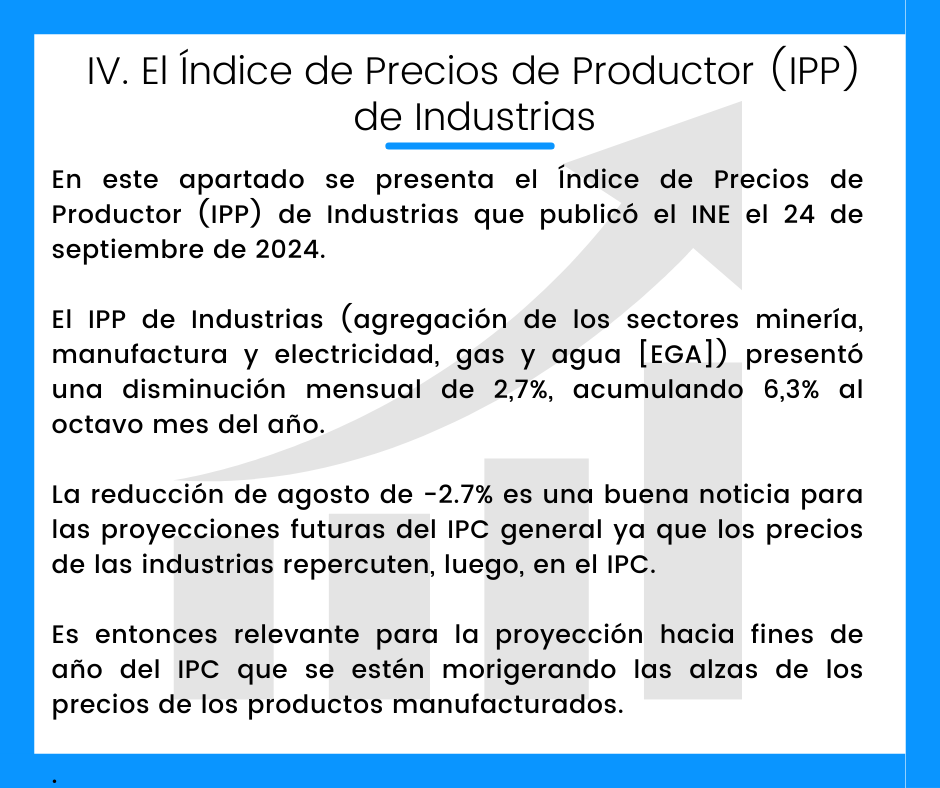

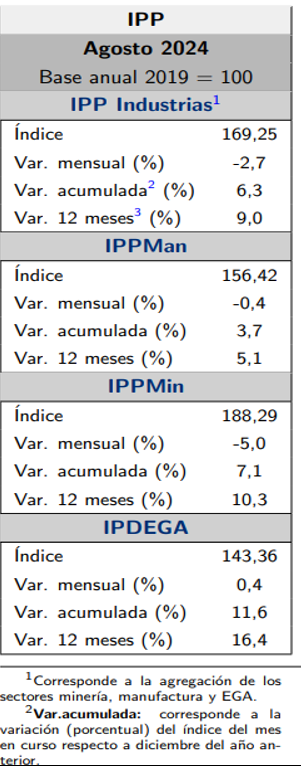

En esta entrega del Boletín de Precios y coyuntura de APROB[1] se abordan sucintamente temas relacionados con la evolución de los precios. Específicamente, se reporta i) un resumen y comentarios de las cifras del IPC difundidas por el INE correspondientes al mes de septiembre 2024; ii) el impacto de la política monetaria china que pudiese ser más importante que la baja de la tasa de interés en EE.UU. sobre la coyuntura chilena; iii) se muestra el impacto de las glosas en los años anteriores (2019-2024) sobre el IPC global iii) se examina el Índice de Precios de las Industrias de agosto de 2024 publicado por el INE iv) se comenta la situación inflacionaria en la Región y el rol de los Bancos Centrales.

[1] Este boletín tiene por objeto 1. difundir aspectos relacionados con la inflación y su impacto en la coyuntura; 2. interpretar y analizar la evolución coyuntural de los precios; y 3. proyectar la inflación como guía para los usuarios y consumidores.

I) Como indica el Instituto Nacional de Estadísticas, en el mes de septiembre de 2024, el Indice de Precios al Consumidor (IPC) anotó una variación mensual de 0,1%, acumulando 3,5% en el año y de 4,1% a doce meses, respecto de la serie empalmada.

Al igual que en el mes pasado la división de Vestuario y calzado (3,3%) fue la que más incidió en septiembre.

Cuadro n.1: Chile, Índice de Precios al Consumidor, septiembre 2024 .Cobertura nacional. Año base 2023.

Fuente: INE: www.ine.gob.cl

Destacan este mes la reducción del precio de los alimentos y de los combustibles que influyen en el rubro energía.

II) EL IMPACTO DE LA POLÍTICA MONETARIA CHINA PUEDE SER MAS IMPORTANTE QUE LA BAJA DE LA TASA DE INTERÉS EN EE.UU. SOBRE LA COYUNTURA CHILENA

Con el propósito de reactivar el crecimiento, detener el colapso del mercado inmobiliario y frenar la caída generalizada de los precios (como agrega el N. Y. Times del 27.9.24), el Banco Popular de China (Banco Central) adoptó el martes de la última semana de septiembre, las siguientes medidas:

a) Redujo las tasas de interés a corto plazo y las tasas de las hipotecas existentes en aproximadamente medio punto porcentual, pudiendo algunas de ellas llegar a situarse en menos de 4%. Además, los pagos iniciales mínimos para comprar segundas viviendas, que frecuentemente se adquieren en China como inversión, se reducirían al 15% del valor de la vivienda desde el 25% por ciento actual;

b) Autorizó a los bancos comerciales controlados por el Estado para prestar una proporción mayor de sus activos;

c) Redujo la tasa de referencia a siete días de 1,7% a un 1,5%;

d) Autorizó a los bancos comerciales para reducir en medio punto porcentual la proporción de sus activos que mantienen en reserva;

e) Facilitó a los bancos el otorgamiento de préstamos a las empresas para la recompra de acciones, así como a los principales accionistas la compra de participaciones mayores en las empresas;

f) Anunció que permitirá a los bancos comerciales disminuir el pago de intereses por los depósitos como una medida paliativa a la disminución de ingresos que resultará de la disminución de los precios de las hipotecas.

Inmediatamente después del anuncio de estas medidas los mercados bursátiles de China continental, que se cuentan entre los que han tenido este año los peores resultados del mundo subieron más del 4%. Con ello el precio del cobre, principal referente para el comportamiento del tipo de cambio chileno se apreció de manera significativa, tanto en el mercado spot como en el de futuros. Este comportamiento se mantuvo durante toda esa semana.

En suma, considerando que China es el principal socio comercial de Chile estas medidas pueden tener notorio impacto en la coyuntura chilena.

De otra parte, como se previó, La Reserva Federal de EE. UU. recortó en septiembre las tasas de interés en medio punto porcentual. “Estamos tratando de lograr una situación en la que restablezcamos la estabilidad de precios sin el doloroso aumento del desempleo que se ha producido en ocasiones”, dijo Jerome H. Powell, presidente de la Reserva Federal. Ahora “los riesgos al alza para la inflación han disminuido y los riesgos a la baja para el desempleo han aumentado”.

Este punto de vista de la FED se reforzó el último viernes de septiembre cuando se conocieron las cifras del índice de precios de gastos del consumo personal que muestra un 2,2 por ciento respecto al año anterior. Esta cifra resultó inferior a las previsiones de los economistas (2,5%).

Respecto de la incidencia de la decisión de la FED en el comportamiento del peso chileno, hay que señalar que fue pequeña en lo inmediato sobre el tipo de cambio peso/dólar, menores sin duda a las resultantes de las medidas adoptadas por el Banco Central chino. Sin embargo, ambas iniciativas otorgan un mayor margen de maniobra para las decisiones próximas del Banco Central de Chile.

Sin embargo, los precios del petróleo escalaron hasta un 4% el martes 1º de octubre, después de que Irán lanzara una salva de misiles balísticos contra Israel en represalia por la campaña de Israel contra Hezbolá, los aliados de Teherán en el Líbano. Esta situación, de escalar, cambia cualquier pronóstico…

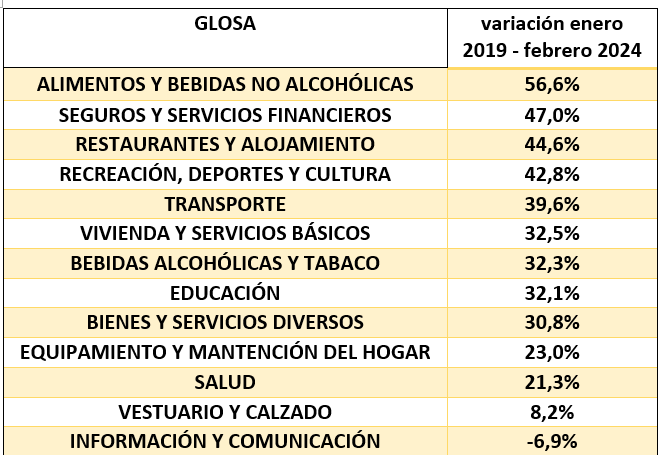

III) CHILE: IMPACTO ACUMULADO DEL IPC 2019-2024 SEGÚN GLOSA Y PERSPECTIVAS.

Cuadro n.2: Chile, Impacto acumulado IPC enero 2019 – febrero 2024

Fuente INE elaboración propia

El INE no ha actualizado el empalme del IPC sino hasta febrero de 2024. De cualquier modo, es interesante examinar lo que pasó en estos años en que la inflación se había alejado de los parámetros esperados por las autoridades. En efecto, como se dijo, los precios de los alimentos fueron el rubro fundamental en el proceso inflacionario que se vivió en estos años no solo porque tuvo las mayores alzas (56,6%) sino porque su ponderación en la canasta es muy alta (21,2%).

Los servicios financieros se encarecen muy rápidamente siguiendo las expectativas de inflación, por ello no es extraño que se ubiquen en el segundo lugar del ranking inflacionario del período. Asimismo, en ese lapso se encarecieron los precios del transporte por las dificultades que tuvieron los embarques postpandemia a causa del aumento de una demanda que se mantuvo reprimida en 2020 a causa del covid-19.

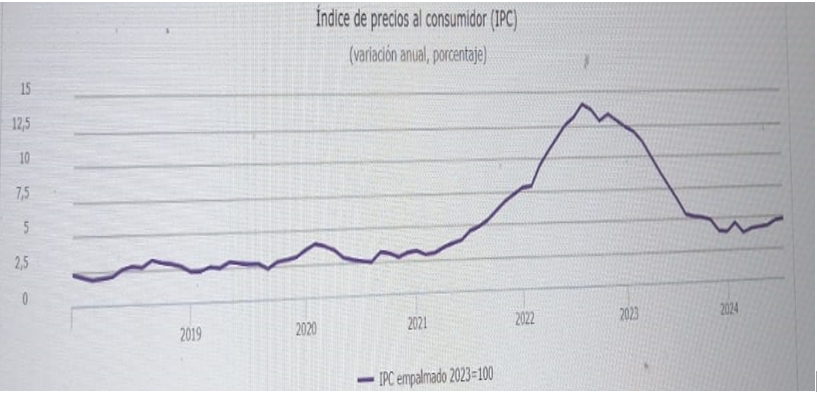

Puede colegirse que los shocks inflacionarios que comienzan en 2021 y se expresan con mayor intensidad en 2022 y empezaron a amortiguarse en 2023, tenían un fuerte componente internacional, como lo sostuvo APROB en boletines anteriores. En efecto, al observar el gráfico del Banco Central la tendencia en 2024 era a alinearse con la situación prepandemia lo cual, como se dijo en el boletín anterior, fue limitado por los impactos que tienen en los precios las alzas en los precios de la electricidad.

En realidad, no hay certeza en cuanto a nuevos impactos del alza de los precios de la electricidad sobre el IPC. Como sea, las proyecciones de IPC a fines de año se sitúan más próximos a superar ligeramente el 4% que las estimaciones en el primer trimestre.

Fuente Banco Central

V) INFLACIÓN Y ROL DE LOS BANCOS CENTRALES

El área de economía de El Mercurio (EMOL 12.9.2024) destacó que el Banco Central de Perú (BCRP) tiene ya durante 27 años una tasa de inflación de un dígito (desde 1997). El BCRP atribuye este logro a la autonomía del instituto emisor. La entidad, asimismo, aseveró que desde 2002 adoptó el Esquema de Metas Explícitas de Inflación (MEI), con un rango objetivo de inflación entre 1% y 3%. Como puede observarse estas son características también del BC de Chile.

Según Cepal ya en 2015[1] había 27 países en el mundo que siguen, de acuerdo con sus propios anuncios, este régimen pleno de metas explícitas de inflación. Los primeros países de América Latina que pusieron en práctica este régimen son Brasil (1999), Chile (1999), Colombia (1999), Guatemala (2005), México (2001) y el Perú (2002).

Al parecer, este “modelo” se ha generalizado en la Región. Este consiste en una estricta restricción a usar al ente emisor como fuente de crédito fiscal y en establecer incluso reglas de superávit fiscal para contener la inflación, amortiguar shocks de demanda imprevistos y mejorar la valoración externa del país por parte de las instituciones internacionales calificadoras de riesgos. Con ello el instrumento esencial para la autoridad queda en la regulación sobre las tasas de interés.

El Centro de Estudios Monetarios Latinoamericanos Cemla (2017) en todo caso indica que “La intervención para limitar la excesiva volatilidad cambiaria o las depreciaciones excesivas puede reforzar el papel principal del banco central y, la meta de inflación si el mecanismo usado para formar estas expectativas destaca más estos movimientos de los que se garantiza con el proceso estructural subyacente de formación de precios”[2]. En suma, solo restringir la actividad de la Banca Central al tema inflacionario vía tasas de interés puede ser insuficiente en los casos de mayor volatilidad cambiaria.

[1] Cepal (2015) Estructura productiva y política macroeconómica. Enfoques heterodoxos desde América Latina. Alicia Bárcena, Antonio Prado y Martín Abeles. Editores

[2]Centro de Estudios Monetarios Latinoamericanos. Boletín | cemla | enero-marzo de 2017. BANCA CENTRAL EN AMÉRICA LATINA: EL CAMINO HACIA ADELANTE. Yan Carrière-Swallow Luis Jácome Nicolás Magud Alejandro Werner.

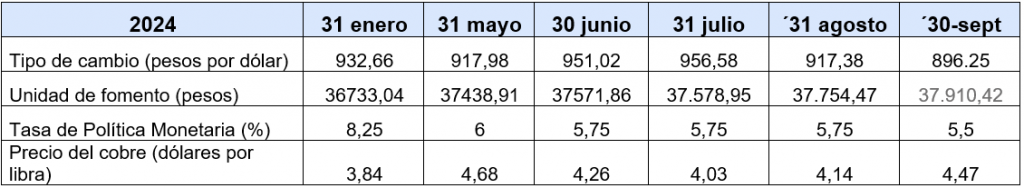

Algunos precios “clave”

Fuente: Banco Central de Chile. Precios a finales de mes

En síntesis:

- La inflación mensual en el mes de septiembre 2024 fue de 0,1% y la variación interanual del IPC de 4,1%.

- El impacto de la política monetaria china puede ser mas importante que la baja de la tasa de interés en EE.UU. sobre la coyuntura chilena por el impacto reactivador en el país asiático y sus consecuencias en el precio del cobre.

- La trayectoria inflacionaria entre 2019 y 2024 tendía a alinearse con las expectativas (meta) del BC en torno a 3% anual luego de las alzas de precios de 2021, 2022 y parte de 2023. En ese momento se retomó una tendencia hacia la meta. El alza de la electricidad vino a retrasar este objetivo, pero el mercado sitúa sus proyecciones en torno a 4% anual en diciembre de 2024.

- El Índice de Precios de las Industrias de agosto de 2024 publicado por el INE destacó una reducción de -2,7% en el mes lo cual converge con la proyección del IPC para el año.

- El rol de los bancos centrales autónomos con metas explícitas de inflación ha ayudado a reducir en los países las espirales inflacionarias. Sin embargo, en países o situaciones de mayor volatilidad cambiaria el solo uso de la tasa de interés puede no ser suficiente para ajustar la inflación.

Aprovechamos para informar que está disponible el No 4 de la Revista Sistemas de Salud y Bienestar Colectivo de APROB en www.aprobienestar.cl

https://aprobienestar.cl/wp-content/uploads/2024/08/Sistemas_Salud_Sept_2024.pdf